Dopo anni nei quali il comparto dei mutui immobiliari registrava segnali di prudenza da parte delle famiglie, il primo trimestre 2024 segna una inversione di tendenza con un +1,9% rispetto allo stesso periodo del 2023. Se consideriamo il solo mese di marzo, la domanda di mutui arriva a un +6,9%, segnale evidente di una situazione di mercato più favorevole.

Dopo anni di continua crescita, visto anche l’aumento dei tassi di interesse operato dalla BCE, l’importo medio richiesto rimane pressoché stabile (-0,8% nel I trimestre 2024 e +0,3% a marzo 2024 rispetto agli stessi periodi del 2023) con un valore di 144.213 euro nel I trimestre dell’anno. Nel dettaglio, a fronte del calo dei mutui nel 2023 del 23,8%, le surroghe sono invece cresciute del 5,5% (Fonte: il Sistema di Informazioni Creditizie EURISC di CRIF).

In questo primo trimestre dell’anno si incominciano a vedere gli effetti della Direttiva europea EPBD (Energy Performance of Building Directive), che, come obiettivo, ha quello di ridurre progressivamente le emissioni di gas a effetto serra e i consumi energetici nell’edilizia entro il 2030. A tal proposito, gli istituti di credito offrono già tassi agevolati per i nuovi mutui, siano essi richieste di surroga oppure immobili a elevata efficienza energetica.

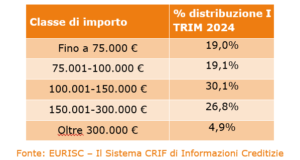

Infine, le previsioni di mercato fissano per giugno 2024 un abbassamento dei tassi, e tale scenario solleverà ulteriormente i mutuatari, riducendo la pressione e contribuendo a stabilizzare la situazione finanziaria.Riguardo alla distribuzione per fascia di importo, nel primo trimestre del 2024 le richieste di mutuo per importi compresi tra 100.000 e 150.000 euro restano ancora la soluzione preferita dalle famiglie italiane per il 30,1% del totale, un dato sostanzialmente in linea con il corrispondente periodo del 2023.

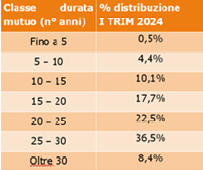

Dall’analisi della distribuzione delle richieste per durata emerge che il 36,5% del totale richiede mutui di 25–30 anni. In generale, oltre 8 richieste su 10 prevedono piani di rimborso superiori ai 15 anni, a conferma della propensione delle famiglie a privilegiare soluzioni di pagamento che pesino il meno possibile sul bilancio e che permettano di assolvere a eventuali spese impreviste.

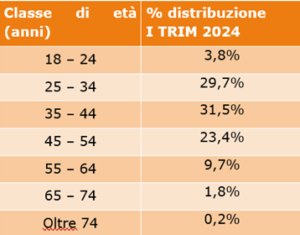

Anche la domanda per classi di età si mantiene pressoché stabile rispetto allo stesso trimestre del 2023. Infatti, continua a essere la fascia di età compresa tra i 25-44 anni quella a maggiore incidenza (61,2% del totale), grazie ai piani di rimborso dilazionati e inferiori ai 150.000 euro, a cui segue 45-54 anni che rappresenta quasi una richiesta su 4 (23,4%).